Financieringsmogelijkheden voor expansieve MKB-bedrijven

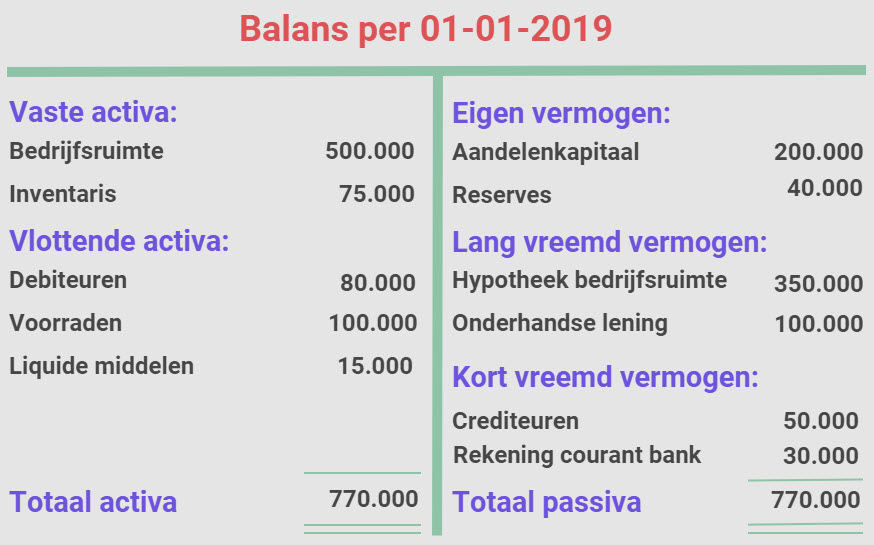

Hieronder zie je de balans van een typisch MKB bedrijf. Ruim 5 jaar actief, de aanloopverliezen verwerkt, gezonde cashflow en in staat om rustig de reserves verder op te bouwen. De directie is echter niet tevreden met "rustig" en wil harder vooruit. Zo kan het assortiment sterk uitgebreid worden en zijn er nog nieuwe markten aan te boren. Echter, de kost gaat ook hier voor de baat. Het financieren van de expansie vergt € 300.000 aan extra werkkapitaal. Welke realistische opties heeft dit bedrijf?

Welke financieringsmogelijkheden zijn er?

Als je naar de bovenstaande balans kijkt, dan zie dat daarin niet al teveel rek meer zit. Zoals het er nu voorstaat zijn de balansverhoudingen gezond met ruim 30% eigen vermogen. De spaarpot is niet erg groot en de bank geeft ook niet veel ruimte. Wel heeft de bank, als zekerheid voor het rekening courant krediet, de cessie van de debiteuren geëist. Het ziet er naar uit dat de bank in dit geval meer een obstakel dan een hulp is. Verdere uitbreiding van het bancaire krediet lijkt dan ook uitgesloten. Daar komt nog bij dat het kredietbeleid dat banken voeren, veel meer gericht is op het grootbedrijf.

Door meerdere financieringsvormen te combineren is er wellicht toch een oplossing voor de financiering van het expansieplan te vinden. Dat vergt wat meer verbeelding en bereidheid om alternatieve financieringsbronnen aan te boren. Uit welke ingrediënten zou je een mooie financieringsmix kunnen maken?

De belangrijkste financieringsvormen

- Uitbreiding van het aandelenkapitaal:

Dat kan gebeuren uit eigen middelen, met de hulp van een business angel, een participatiemaatschappij of via zakelijke crowdfunding. In de laatste drie gevallen geef je meestal een stukje van de koek weg en ook misschien wat zeggenschap. Het is een zekere weg die het eigen vermogen van het bedrijf versterkt. Geen aflossingsverplichtingen. Het kan ook zijn dat de business angel of de crowdfunders genoegen nemen met een hoge rente op achtergestelde leningen. (achtergesteld wil zeggen dat bij problemen alle andere schuldeisers voorgaan) Hier zal natuurlijk binnen een bepaalde termijn afgelost moeten worden. - Mezzaninefinanciering: een vorm van achtergestelde lening tegen hoge rente, waarbij ook nog een warrant verlangd wordt. Deze warrant geeft de mezzanineverschaffer het recht om bij een beursgang of verkoop een vooraf afgesproken percentage van het aandelenkapitaal te kopen tegen een vooraf afgesproken prijs. Zo kan de verstrekker ter zijner tijd profiteren van de groei van de onderneming.

- Kredietunie:

Een kredietunie is een coöperatie van succesvolle MKB-ondernemers die hun ongebruikte financiële middelen en hun kennis ter beschikking stellen aan MKB-ondernemers met een financieringsbehoefte. - Lease en factoring:

Bedrijfsmiddelen als auto's, computers en machines kunnen middels een (operational of financial) lease-overeenkomst gefinancierd worden. Factoring kan gebruikt worden om debiteuren en voorraden te financieren. - Crowdfunding/crowdlending:

Zakelijke crowdfunding is een methode om financiële middelen aan te trekken door beroep te doen op vrienden, familie, klanten en individuele investeerders. Je maakt dus gebruik van de inspanningen van een grote groep personen, die tevens hun netwerken inzetten via social media en crowdfunding platforms voor een nog groter bereik. - Ketenfinanciering: leveranciers krijgen van hun (grote en sterke) afnemers een goedkeuring op uitstaande facturen, een soort betaalgarantie, waardoor versnelde betaling en voorfinanciering door een financiële instelling mogelijk wordt gemaakt. De afnemer gaat meestal binnen vijf tot tien dagen akkoord met de levering en bijbehorende factuur. Daarna wordt die vordering verkocht aan een financiële instelling. De afnemer betaalt de financiële instelling later, bijvoorbeeld na 60 dagen, maar de leverancier krijgt zijn geld vaak al na vijf tot vijftien dagen.

De ideale financieringsmix

Je kunt er lustig op los combineren. Je hoeft niet per se de bank in te ruilen, zeker niet als die bank bereid is mee te werken aan een praktische oplossing. Het gaat vaak meer om het aanvullen van de bank. Zo kan een bancaire financiering prima worden aangevuld met leningen vanuit eigen kring of crowdfunding.

Anderzijds is bijvoorbeeld crowdfunding een ideale opstap naar een bancaire financiering. (vooral bij commercieel vastgoed) Ook kun je crowdfunding vrijwel altijd als bijfinanciering gebruiken, zoals bij de expansie van franchiseformules. Maak je van de crowdfunding financiering een achtergestelde lening, dan ziet de bank dat als een versterking van je eigen vermogen (dus solvabiliteit) en is er wellicht weer meer ruimte voor bancair vreemd vermogen.

Heb je eenmaal één financier over de brug, dan volgen anderen vaak weer makkelijker. Werken met meerdere financiers is bovendien strategisch gezien niet slecht. Het verkleint je afhankelijkheid van één enkele partij.

Gezien de vele mogelijkheden is het inwinnen van advies niet onverstandig. Dat is dan ook één van de belangrijke nevenfuncties van een crowdfundingplatform. Daar is veel deskundigheid aanwezig die je kan helpen met het vinden van de juiste financieringsmix.