Zakelijke crowdfunding is niet uit de lucht komen vallen

Veranderingen in de bancaire sector gedurende de laatste 20 jaar hebben de deur voor zakelijke crowdfunding wagenwijd opengezet.

Over welke veranderingen in de bancaire sector hebben wij het hier?

Het straatbeeld in de afgelopen tien jaar is sterk veranderd. Meer dan 1500 bankkantoren zijn verdwenen. In de komende tien jaar verdwijnt grotendeels de rest van de 1800 overblijvende kantoren omdat er geen verdienmodel meer voor te verzinnen is. De kantoren die wel openblijven hebben niets meer met de gebruikelijke dienstverlening te maken, maar hebben meer een marketingfunctie.

De tijd dat je gezellig met een filiaaldirecteur over de financiering van je bedrijf kon praten is allang voorbij. Kredietverlening is centraal georganiseerd, aan strikte regels gebonden en volledig geobjectiveerd. Daarmee is de beproefde klankboordfunctie van de bank verdwenen en de daarmee samenhangende op de ondernemer toegespitste begeleiding.

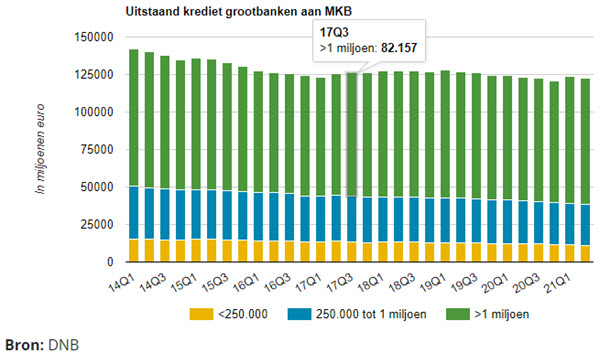

Gedurende de periode 2014-2021 is de totale kredietverlening aan het MKB afgenomen van € 92 miljard naar € 84 miljard. Sterkste daling vond plaats onder financieringen kleiner dan € 1 miljoen. (rekening houdend met de groei van de economie en inflatie, dan is de daling nog groter)

Kredieten onder € 1 miljoen aan MKB ondernemingen loont voor banken amper. Daarvoor is hun overhead te groot. Deze ondernemingen zijn derhalve aangewezen op alternatieve financieringsbronnen.

Hoe ziet de toekomst van het bankwezen eruit?

De belangrijkste trends en ontwikkelingen wijzen op een toekomst waarbij bankieren geschiedt zonder bankiers. Op dit moment worden bijna alle financiële apps ontwikkeld door andere bedrijven dan banken. Ook grote spelers als Google, Apple en Facebook tonen zeer veel belangstelling voor de financiële markt. Hun toetreding zorgt voor een toenemende versmelting tussen financiën en IT. Steeds meer zullen artificial intelligence en big data ten grondslag komen te liggen aan financiële beslissingen.

Daarnaast veranderen ook de afnemers van financiële producten. Hun omgeving digitaliseert in hoge mate, hun informatie is beter georganiseerd en geüpdatet. Hierdoor worden zij steeds zelfstandiger. Individuele aanbieders gebruiken slimme IT-oplossingen om hun klanten rechtstreeks te bedienen. Informatie wordt digitaal uitgewisseld en de producten worden vervolgens ook digitaal afgesloten.

Verdere innovatie in de financiële sector is wellicht te verwachten van de toepassing van blockchaintechnologie. Hiermee zouden zowel de kosten als de complexiteit van de financiële dienstverlening verder verlaagd kunnen worden. Het zorgt zo voor grotere efficiency en veiligheid van de transacties.

Hoeveel ruimte is er dan nog voor de traditionele banken?

De opkomst van crowdfunding platformen

Een crowdfundingplatform als Geldvoorelkaar.nl is een prachtig voorbeeld van een innovatieve financieringsoplossing. De oprichters merkten dat banken zich na de financiële crisis begonnen terug te trekken uit de kredietverlening aan kleinere bedrijven. Hierdoor ontstond een gat in de markt dat opgevuld moest worden. Tevens bleek er onder beleggers steeds meer behoefte te bestaan voor goed renderende beleggingen. Spaardeposito's en staatsobligaties brachten steeds minder op (op een zeker moment zelfs negatieve rente!).

Geldvoorelkaar.nl heeft het voor elkaar gekregen om vraag en aanbod samen te brengen op haar digitale platform. Bereik wordt verkregen door het inzetten van een krachtige website, ondersteund door praktisch alle marketing kanalen. De aangesloten beleggers community bestaat uit tienduizenden leden die per e-mail op de hoogte wordt gehouden van nieuwe mogelijkheden.

De taken van het crowdfunding platform zijn divers, zoals op te maken valt uit het onderstaande overzicht:

Sinds de start van Geldvoorelkaar.nl als het eerste crowdfunding platform ruim 10 jaar geleden, is de groei spectaculair gebleken. Ongeveer elke 2,5 jaar verdubbeld de omzet (met uitzondering van het COVID jaar 2020). Update per 5-11-202: momenteel is er al meer dan € 460 miljoen opgehaald bij beleggers, verdeeld over 2162 succesvolle projecten.

Wie profiteren van de opkomst van zakelijke crowdfunding?

Marktpartijen op de kapitaalmarkt. Enerzijds de voordelen beleggers en anderzijds MKB-bedrijven en projectontwikkelaars. In algemene zin is er ook een derde partij die baat heeft bij de opkomst van crowdfunding en dat is de samenleving, met name de lokale economie. Crowdfunding faciliteert groei op een verantwoorde wijze en daar worden wij allemaal beter van.

Voordelen voor beleggers zijn duidelijk. Het crowdfundingplatform zorgt een gevarieerd aanbod van beleggingen, waardoor zij een goed gediversifieerde portefeuille kunnen samenstellen die past bij hun risicobereidheid. Deelname is al mogelijk vanaf € 100,-.

De aantrekkelijkheid voor de ondernemer zit vooral in de snelheid waarmee een crowdfundingplatform uitsluitsel kan geven over de haalbaarheid van de financieringsaanvraag. Bovendien wordt

het crowdfunding platform gezien als een waardevolle gesprekpartner, die snel kan schakelen en die begrijpt wat er in ondernemingen speelt. Een ander belangrijk voordeel is de reclamewaarde van het crowdfunding proces: het zorgt voor zichtbaarheid bij duizenden investeerders en potentiële klanten.

Zakelijke crowdfunding is dus niet uit de lucht komen vallen, maar is een logische innovatie als reactie op veranderende marktomstandigheden.